2016上半年,国际经济环境错综复杂,中国经济下行压力依然较大。印染行业转型升级进一步推进,内生增长动力有所增强,上半年保持了基本平稳的发展态势。全行业规模以上企业主营业务收入、利润、固定资产投资及出口等主要经济指标实现增长。

一、经济运行总体情况

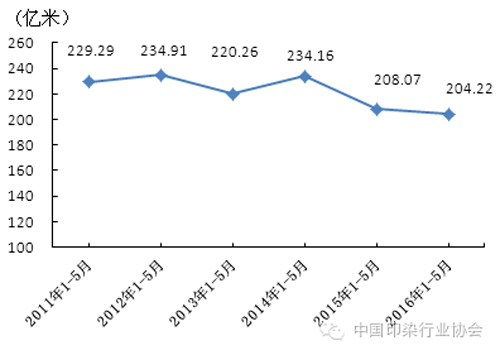

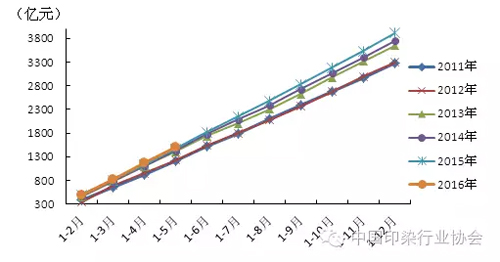

(一)产量降幅收窄

2016年1~5月份,规模以上印染企业印染布产量204.22亿米,较2015年同期下降1.85%,降幅收窄9.29个百分点。“十二五”以来,规模以上企业上半年印染布产量虽有波动,但整体呈现下降态势。2016上半年较2011年同期减少10.93%,如图1所示。

图1 2011~2016年印染布产量情况(1~5月份)

资料来源:国家统计局

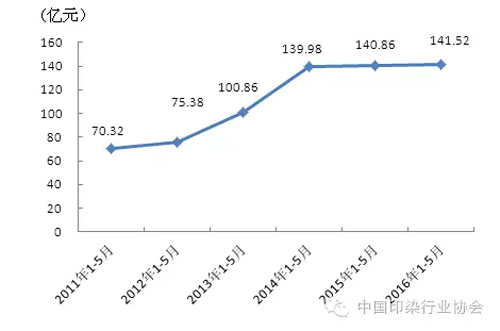

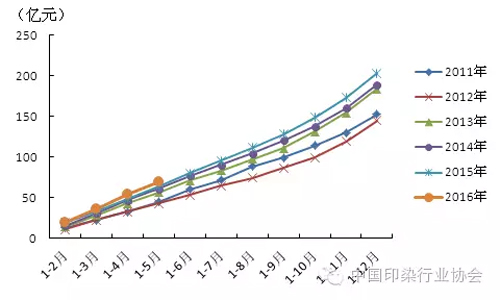

(二)投资增速有所回落

2016年1~5月份,印染企业500万元以上项目固定资产完成投资141.52亿元,同比增加0.47%,增速较2015年同期回落0.16个百分点。分析原因,一方面受经营压力加大影响,企业投资积极性不足;同时,也存在因环保因素,一些地方政府对印染企业技改投资设定条件或进行限制。

2011~2016年1~5月份,印染企业实际完成投资额逐年增长。2011~2014年,投资增长较快,3年期间基本翻了一番,2014年以后,投资增速大幅下滑,维持较低增长水平。

图22011~2016年印染企业500万元以上项目固定资产实际完成投资情况(1~5月份)

资料来源:国家统计局

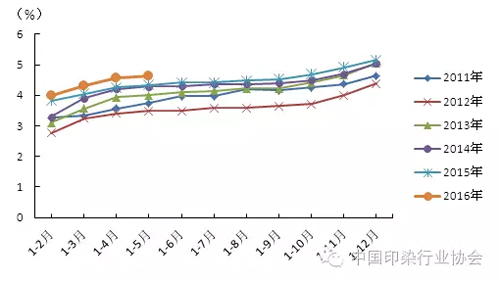

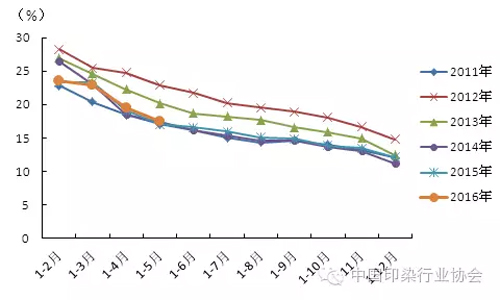

(三)运行质效保持平稳

1、运行质量基本平稳

2016年1~5月份,规模以上印染企业三费比例5.42%,较2015年同期降低0.56个百分点,其中,棉印染企业为5.77%,化纤印染企业为7.80%。成本费用利润率4.88%,较2015年同期增长0.38个百分点;销售利润率4.64%,较2015年同期增长0.34个百分点;产成品周转率11.09次/年,同比降低7.67%;应收账款周转率4.31次/年,同比下降1.77%;总资产周转率0.56次/年,同比增长0.08%,行业整体营运能力基本平稳。

2011~2016年,规模以上印染企业销售利润率保持在3%~5%的水平, 2016年1~5月份销售利润率高于前五年同期。

图3 2011~2016年规模以上印染企业销售利润率情况

资料来源:国家统计局

2、效益稳步提高

2016年1~5月份,规模以上印染企业实现主营业务收入1503.51亿元,较2015年同期增长2.59%;实现利润总额69.77亿元,较2015年同期增长10.81%,表明随着转型升级的的深入推进,企业的盈利能力提高。

图4 2011~2016年规模以上印染企业主营业务收入情况

资料来源:国家统计局

图52011~2016年规模以上印染企业利润总额情况

资料来源:国家统计局

3、亏损面较一季度收窄,亏损额增加

2016年1~5月份,规模以上印染企业亏损企业户数307家,亏损面17.48%,较一季度减少2个百分点,较2014年同期扩大0.44个百分点。亏损企业亏损总额6.62亿元,较2015年同期增长11.26%。

图6 2011~2016年规模以上印染企业亏损面变化情况

资料来源:国家统计局

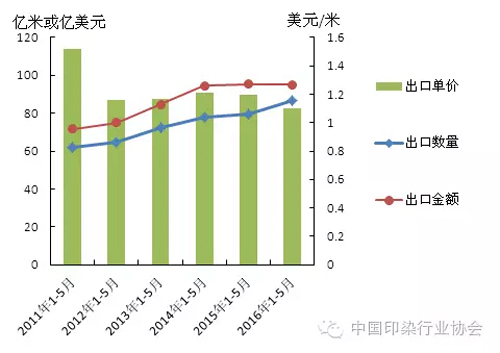

(四)进出口贸易情况

2016年1~5月份,印染八大类进出口总额103.33亿美元,同比减少1.18%,增速较一季度增加1.07个百分点,较2015年同期下降0.37个百分点;贸易顺差87.07亿美元,同比增加1.22%,增速较2015年同期减少1.3个百分点。

1、进口增速继续下落

2016年1~5月份,印染八大类产品进口数量4.30亿米,同比减少8.4%,增速较一季度提高3.05个百分点,较2015年同期回落7.59个百分点;进口金额8.13亿美元,同比减少12.3%,增速较2015年同期提高1.47个百分点;进口单价1.89美元/米,同比减少4.06%,增速较2015年同期回落1.98个百分点。

2、出口量增价跌

2016年1~5月份,印染八大类出口数量86.54亿米,同比增加8.61%,增速较2015年同期提高6.63个百分点;出口金额95.20亿美元,同比减少0.1%,增速较2015年同期回落0.77个百分点;出口平均单价1.10美元/米,同比减少8.01%,增速较2015年同期回落6.72个百分点,处于近年来价格最低点。

图72011~2016年印染八大类产品出口情况(1~5月份)

(1)印染八大类产品出口情况

印染八大类中,棉混纺印花布出口数量和金额同比分别大幅增长161.66%和117.32%,但出口平均单价同比下降16.95%,这类产品虽然占比较小,但近年来出口增长较快。占比达57.1%的合成长丝织物出口数量和金额同比分别增加14.06%和3.83%。除T/C印染布平均出口单价小幅增长外,其它各类产品平均出口单价同比均有不同程度的降低,其中棉混纺印花布和纯棉印花布平均单价同比下降幅度较为明显。

(2)主要出口市场情况

印染八大类前十位出口市场数量合计36.38亿米,占总出口数量的42.04%;出口金额合计44.46亿美元,占总出口金额的46.7%。越南仍是最大的出口市场,其次依次是孟加拉国、印度尼西亚、巴基斯坦、贝宁、阿联酋、尼日利亚、多哥、印度和巴西。出口到越南的单价为1.94美元/米,远高于出口平均单价,也高于进口平均单价;出口贝宁、尼日利亚、多哥、印度和巴西的单价均低于1美元/米。

(3)传统出口市场情况

日本经济延续缓慢复苏,进口需求疲软,进口增速下滑明显。美国经济虽然在复苏中,但增长速度缓慢。印染八大类对美国和日本出口数量、出口金额同比都有不同程度减少。印染八大类对欧盟和香港出口同比有所增长,出口数量分别增长13.23%和3.21%,出口金额分别增长7.4%和0.21%。对传统出口市场的出口平均单价同比全部下降,尤其美国市场下降10.85%。近年来,印染布出口欧盟市场占总出口数量的比重逐年上升;出口美国、日本市场占比基本稳定;出口香港占比逐年下降。

图8 2011~2016年1~5月份印染布传统出口市场占比情况

(4)新兴市场出口情况

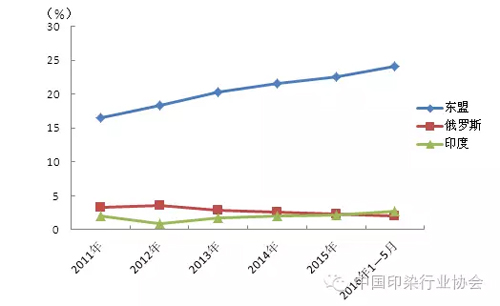

2016年1~5月份,对东盟出口金额29.24亿美元,同比增长3.54%,增速较2015年同期下降15.39个百分点。俄罗斯在经历了2015年的发展停滞期后,经济有回暖趋势。对俄罗斯的出口数量1.71亿米,同比增加5.9%,增速较上年同期提高23.11个百分点;出口金额1.7亿美元,同比下降5.44%,增速较上年同期提高20.1个百分点。对印度的出口保持增长态势,出口数量和金额同比分别增加49.86%和34.65%。2012年以来出口东盟和印度市场占总出口数量的比重呈逐年上升态势,出口俄罗斯市场比重逐年下降。

图9 2011-2016年1~5月份印染布新兴出口市场占比情况

资料来源:中国海关

二、2016下半年运行趋势分析

2016下半年,印染行业面临的发展环境依旧不容乐观,环保压力加大、劳动力成本增加、企业竞争加剧和市场需求放缓等多重因素倒逼印染企业加快转型升级。在这样的大背景下,印染企业通过研究开发节能减排新技术,采用数字化、自动化和智能化的新设备,生产差异化、高附加值的新产品,实施管理创新生产新模式,向着更加环保、高效、可持续方向发展。预计下半年,印染行业发展缓中趋稳,主要运行指标保持增长,增速有所放缓,出口有望回暖。

来源: 纺织服装周刊

资讯排行

- 全面提升市场形象,中国轻纺城开启管理专项行动

- BRICS+金砖国家时尚峰会加强全球时尚联系

- 衣承华韵,古今辉映于时尚舞台——访绍兴禄然文化发展有限公司设计总监陈星颖

- 鼓干劲、明方向、启新程!2025中国轻纺城干部大会召开

- 我是纺织人·科技特辑丨武汉纺织大学副校长王栋:做纤维世界的追光者

- 全国高职院校首批服装3D数字化设计技能等级证书出炉

- 【央视快评】奋力推动新时代社会工作高质量发展

- BRICS+金砖国家时尚峰会加强全球时尚联系

- 全国高职院校首批服装3D数字化设计技能等级证书出炉-纺织服装周刊

- 岁末年初,盘点纺织行业数实融合最新进展-纺织服装周刊

- 山东协会轮值会长会议举行,筹谋协同创新再发展

- 中央社会工作部召开全国性行业协会商会全面从严治党暨警示教育会

- 从“市场管理者”到“综合集成服务商”,中国轻纺城集团要下盘怎样的大棋?

- 质领2025·先锋谈|波司登董事局主席高德康:数智赋能时尚产业高质量发展-纺织服装周刊

- 2024年羊绒原料及制品进出口概况